個人市県民税の令和3年度(2021年度)から適用される主な税制改正等

更新日:2024年5月28日

ページ番号:40314460

令和3年度から適用される個人市県民税の主な改正点は以下のとおりです。

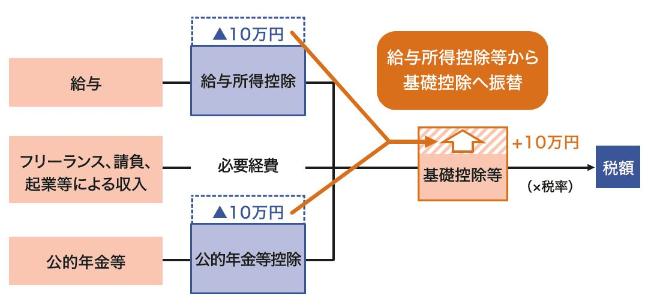

1. 給与所得控除・公的年金等控除から基礎控除への振替

2. 給与所得控除の見直し

3. 公的年金等控除の見直し

4. 基礎控除の見直し

5. 所得金額調整控除の創設

6. 調整控除の見直し

7. 所得控除等及び非課税措置に係る所得要件等の見直し

8. 未婚のひとり親に対する税制上の措置及び寡婦・寡夫控除の見直し

9. 新型コロナウイルス感染症に係る寄附金税額控除の特例

10. 「県民緑税」の実施期間の延長

働き方の多様化を踏まえ、働き方改革を後押しする等の観点から、給与所得控除及び公的年金等控除の控除額を一律10万円引き下げ、所得の種類に関わらず適用される基礎控除の控除額を10万円引き上げます。

(注意)給与所得と年金所得の双方を有する人については、片方に係る控除のみが減額されます。(詳しくは下記の5.所得金額調整控除の創設をご覧ください)

- 給与所得控除等から基礎控除への振替に伴い、給与所得控除額が一律10万円引き下げられます。

- 給与所得控除の上限額が適用される給与収入額が1,000万円から850万円に引き下げられます。

- 給与所得控除の上限額が220万円から195万円に引き下げられます。

(注意)子育て世帯や介護世帯には負担が増加しないよう、下表で算定された給与所得の金額から一定の金額を控除する措置が講じられます。(所得金額調整控除の創設)

| 給与等の収入金額(A) | 令和3年度以降の 給与所得の金額 | 改正前の 給与所得の金額 | ||

|---|---|---|---|---|

| 550,999円以下 | 0円 | 0円 | ||

551,000円~ | (A)-550,000円 | 0円 | ||

| 651,000円~ 1,618,999円 | (A)-550,000円 | (A)-650,000円 | ||

| 1,619,000円~ 1,619,999円 | 1,069,000円 | 969,000円 | ||

| 1,620,000円~ 1,621,999円 | 1,070,000円 | 970,000円 | ||

| 1,622,000円~ 1,623,999円 | 1,072,000円 | 972,000円 | ||

| 1,624,000円~ 1,627,999円 | 1,074,000円 | 974,000円 | ||

| 1,628,000円~ 1,799,999円 | (ア)×4×60%+100,000円 | (ア)=(A)÷4 | (ア)×4×60% | (ア)= (A)÷4(1,000円未満の端数を切捨て) |

| 1,800,000円~ 3,599,999円 | (ア)×4×70%-80,000円 | (ア)×4×70%-180,000円 | ||

| 3,600,000円~ 6,599,999円 | (ア)×4×80%-440,000円 | (ア)×4×80%-540,000円 | ||

| 6,600,000円~ 8,499,999円 | (A)×90%-1,100,000円 | (A)×90%-1,200,000円 | ||

| 8,500,000円~ 9,999,999円 | (A)-1,950,000円 | (A)×90%-1,200,000円 | ||

| 10,000,000円以上 | (A)-1,950,000円 | (A)-2,200,000円 | ||

- 公的年金等控除等から基礎控除への振替に伴い、公的年金等控除額が一律10万円引き下げられます。

- 公的年金等の収入金額が1,000万円を超える場合、公的年金等控除額の上限が195万5千円となります。

- 公的年金等に係る雑所得以外の所得に係る合計所得金額が1,000万円を超え2,000万円以下である場合は一律10万円を、2,000万円を超える場合は一律20万円を、それぞれ上記1、2の見直し後の公的年金等控除額から引き下げられます。

公的年金等に係る雑所得の金額(公的年金等控除後の金額)の計算方法(改正後/改正前)

| 公的年金等の収入金額(A) | 令和3年度以降 | 令和3年度以降 (公的年金等に係る雑所得以外の所得に係る合計所得金額) 1,000万円超 2,000万円以下 | 令和3年度以降 (公的年金等に係る雑所得以外の所得に係る合計所得金額) 2,000万円超 | 改正前 |

|---|---|---|---|---|

| 330万円以下 | (A)-1,100,000円 | (A)-1,000,000円 | (A)-900,000円 | (A)-1,200,000円 |

| 330万円超 410万円以下 | (A)×0.75-275,000円 | (A)×0.75-175,000円 | (A)×0.75-75,000円 | (A)×0.75-375,000円 |

| 410万円超 770万円以下 | (A)×0.85-685,000円 | (A)×0.85-585,000円 | (A)×0.85-485,000円 | (A)×0.85-785,000円 |

| 770万円超 1,000万円以下 | (A)×0.95-1,455,000円 | (A)×0.95-1,355,000円 | (A)×0.95-1,255,000円 | (A)×0.95-1,555,000円 |

| 1,000万円超 | (A)-1,955,000円 | (A)-1,855,000円 | (A)-1,755,000円 | (A)×0.95-1,555,000円 |

| 公的年金等の収入金額(A) | 令和3年度以降 | 令和3年度以降 (公的年金等に係る雑所得以外の所得に係る合計所得金額) 1,000万円超 2,000万円以下 | 令和3年度以降 (公的年金等に係る雑所得以外の所得に係る合計所得金額) 2,000万円超 | 改正前 |

|---|---|---|---|---|

| 130万円以下 | (A)-600,000円 | (A)-500,000円 | (A)-400,000円 | (A)-700,000円 |

130万円超 | (A)×0.75-275,000円 | (A)×0.75-175,000円 | (A)×0.75-75,000円 | (A)×0.75-375,000円 |

| 410万円超 770万円以下 | (A)×0.85-685,000円 | (A)×0.85-585,000円 | (A)×0.85-485,000円 | (A)×0.85-785,000円 |

| 770万円超 1,000万円以下 | (A)×0.95-1,455,000円 | (A)×0.95-1,355,000円 | (A)×0.95-1,255,000円 | (A)×0.95-1,555,000円 |

| 1,000万円超 | (A)-1,955,000円 | (A)-1,855,000円 | (A)-1,755,000円 | (A)×0.95-1,555,000円 |

- 働き方改革を後押しする等の観点から、所得の種類に関わらず適用される基礎控除額が10万円引き上げられます。

- 前年の合計所得金額が2,400万円を超える納税義務者については、その金額の増加に応じて控除額が段階的に減少し、2,500万円を超える場合には基礎控除が適用できないこととなります。(下表を参照ください)

| 合計所得金額 | 令和3年度以降 | 改正前 |

|---|---|---|

| 2,400万円以下 | 430,000円 | 330,000円 (所得制限なし) |

| 2,400万円超 2,450万円以下 | 290,000円 | |

| 2,450万円超 2,500万円以下 | 150,000円 | |

| 2,500万円超 | 適用なし |

給与所得控除の見直しにより、給与収入が850万円を超える場合の給与所得控除額が引き下げられますが、子育てや介護等の負担がある方については負担が増加しないよう措置されます。

また、給与所得、年金所得の両方を有する方については、給与所得控除額及び公的年金等控除額の両方が10万円ずつ引き下げられることから、負担が増加しないよう措置されます。

具体的には、次に該当する場合、給与所得の金額から所得金額調整控除額が控除されます。

(ア) 給与等の収入金額が850万円を超える納税義務者で、次の1.から3.のいずれかに該当する場合

- 納税義務者本人が特別障害者に該当する

- 年齢23歳未満の扶養親族を有する

- 特別障害者である同一生計配偶者もしくは扶養親族を有する

《計算式》

所得金額調整控除額=(給与等の収入金額(※)-850万円)×10%

(※)給与等の収入金額が1,000万円を超える場合は1,000万円とするため、控除額の上限は15万円。

(注意) 上記(ア)の2.および3.でいう扶養親族や同一生計配偶者については、同一生計内のいずれか一方の所得者にのみ適用するという制限がありませんので、他の納税義務者の扶養控除等の対象となっている場合でも所得金額調整控除を適用することができます。

例えば、夫婦ともに給与等の収入金額が850万円を超えており、夫婦の間に1人の年齢23歳未満の扶養親族である子がいる場合には、その夫婦双方が所得金額調整控除の適用を受けることができます。 ただし、専従者については対象外となります。

なお、控除対象となる配偶者や扶養親族(控除額のない同一生計配偶者、16歳未満の扶養親族含む)については、従来どおり複数の納税義務者に重複適用できないのでご注意ください。

(イ) 「給与所得控除後の給与等の金額」及び「公的年金等に係る雑所得の金額」の両方があり、その金額の合計額が10万円を超える場合

《計算式》

所得金額調整控除額={給与所得控除後の給与等の金額(※)+公的年金等に係る雑所得の金額(※)}-10万円

(※)それぞれ10万円を超える場合は10万円とするため、控除額の上限は10万円。

◆なお、(ア)、 (イ)の両方に該当する場合は、(ア)の控除後の給与所得の金額から(イ) を控除します。

- 前年の合計所得金額が2,500万円を超える場合、調整控除が適用されないことになります。

- 前年の合計所得金額が2,400万円を超え2,500万円以下の場合、基礎控除に係る所得税と市県民税の控除額の差は、従来どおり5万円として調整控除を計算します。

- ひとり親控除を適用している者で父である場合、ひとり親控除に係る所得税と市県民税の控除額の差は、1万円として調整控除を計算します。

給与所得控除及び公的年金等控除から基礎控除への振替に伴い、同じ収入金額であっても合計所得金額・総所得金額等が10万円増加するため、所得控除等や非課税措置における所得要件が10万円引き上げられます。

| 項目 | 令和3年度以降 | 改正前 | |

|---|---|---|---|

同一生計配偶者、扶養親族 | 合計所得金額が 48万円以下 | 合計所得金額が 38万円以下 | |

| 配偶者特別控除 | 合計所得金額が 48万円超 133万円以下 | 合計所得金額が 38万円超 123万円以下 | |

| 勤労学生控除 | 合計所得金額が 75万円以下 | 合計所得金額が 65万円以下 | |

| 障害者、未成年者、ひとり親又は寡婦(改正前:寡婦、特別寡婦又は寡夫)に対する非課税措置 | 合計所得金額が 135万円以下 | 合計所得金額が 125万円以下 | |

| 均等割がかからない(市県民税非課税)基準 | 同一生計配偶者も扶養親族もない場合 | 合計所得金額が (35万円+10万円)以下 | 合計所得金額が 35万円以下 |

| 同一生計配偶者又は扶養親族がある場合 | 合計所得金額が次の金額以下 35万円×(本人+同一生計配偶者+扶養親族の数)+21万円+10万円 | 合計所得金額が次の金額以下 35万円×(本人+同一生計配偶者+扶養親族の数)+21万円 | |

| 所得割がかからない基準 | 同一生計配偶者も扶養親族もない場合 | 総所得金額等が (35万円+10万円)以下 | 総所得金額等が 35万円以下 |

| 同一生計配偶者又は扶養親族がある場合 | 総所得金額等が次の金額以下 35万円×(本人+同一生計配偶者+扶養親族の数)+32万円+10万円 | 総所得金額等が次の金額以下 35万円×(本人+同一生計配偶者+扶養親族の数)+32万円 | |

| 家内労働者等の事業所得等の所得計算の特例 | 必要経費に算入する金額の最低保障額 55万円 | 必要経費に算入する金額の最低保障額 65万円 | |

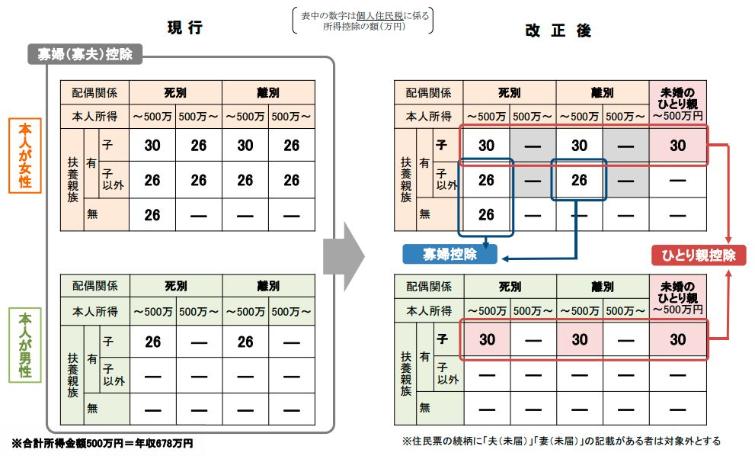

「婚姻歴の有無による不公平」と「男性のひとり親と女性のひとり親との間の不公平」を同時に解消し、すべてのひとり親家庭に対して公平な税制を実現するため、以下のとおり見直しが行われます。

ひとり親控除の創設

性別に関わらず、現に婚姻をしていない者(未婚の場合を含む)又は配偶者の生死の明らかでない者で以下の要件を満たす場合に、ひとり親控除(30万円)が適用されます。

- 前年の総所得金額等の合計額が48万円以下の生計を一にする子(※1)を有する

(※1)生計を一にする子・・・他の納税義務者の同一生計配偶者又は扶養親族とされている者は除きます - 前年の合計所得金額が500万円以下である

- 事実上婚姻関係と同様の事情にあると認められる者がいない(※2)

(※2)住民票上の世帯に、ご自身との続柄が「未届の夫」または「未届の妻」に相当する人がいないこと

なお、前年の合計所得金額が135万円以下である未婚のひとり親についても個人市県民税の非課税措置の対象とされます。

寡婦・寡夫控除の見直し

寡婦・寡夫控除について次のとおり見直しが行われます。

・寡婦控除の要件が以下のとおり変更されます。

次の(ア)、(イ)に掲げる者で新たに創設されたひとり親控除に該当しない者(寡婦控除26万円)

(ア) 夫と離婚した後婚姻をしていない者のうち、次に掲げる要件を満たすもの

- 扶養親族を有する

- 前年の合計所得金額が500万円以下である

- 事実上婚姻関係と同様の事情にあると認められる者がいない(※)

(※)住民票上の世帯に、ご自身との続柄が「未届の夫」に相当する人がいないこと

(イ) 夫と死別した後婚姻をしていない者又は夫の生死が明らかでない者のうち、次に掲げる要件を満たすもの

- 前年の合計所得金額が500万円以下である

- 事実上婚姻関係と同様の事情にあると認められる者がいない(※)

(※)住民票上の世帯に、ご自身との続柄が「未届の夫」に相当する人がいないこと

・令和3年度以降、寡婦控除の特別加算(控除額30万円) 及び 寡夫控除(控除額26万円)は廃止されます。

「ひょうご新型コロナウイルス対策支援基金」への寄附が個人市県民税の寄附金税額控除の対象になります

新型コロナウイルス感染症対策に日々奮闘いただいている医療従事者等への勤務環境改善等の支援事業を実施するため、公益財団法人 兵庫県健康財団に創設された「ひょうご新型コロナウイルス対策支援基金」への寄附を、西宮市の条例で指定する寄附金に定めました。

寄附の募集が終了する日までに行われた同基金への寄附は、個人市県民税の寄附金税額控除の対象となります。

なお、兵庫県の条例で指定する寄附金にも該当しますが、ふるさと納税には該当しませんのでご注意ください。

兵庫県では、県民共通の財産である「緑」の保全・再生を社会全体で支え、県民総参加で取り組むため、平成18年度から導入している「県民緑税」(県民税均等割の超過課税)の実施期間を令和7年度まで5年間延長します。

- 税率(年額):800円(個人県民税均等割 1,000円(※)に上乗せ)

住民税(県民税)と併せて納めていただきます。なお、均等割が課税されない方は対象となりません。

(※)東日本大震災からの復興に関し地方公共団体が実施する防災のための施策に必要な

財源の確保に係る地方税の臨時特例に関する法律」に基づき、令和5年度まで別途

500円が加算されます。

- 活用事業:災害に強い森づくり、県民まちなみ緑化事業

「県民緑税」について、詳しくは下記リンク先(兵庫県ホームページ)にてご確認ください。

兵庫県/県民緑税(外部サイト)![]()